芯片资讯

热点资讯

- 发布日期:2024-01-05 14:04 点击次数:88

存储芯片市场具有强周期属性

(1)存储芯片是半导体标准化程度最高的市场,周期性表现显著、市场弹性较强。半导体产业中,存储芯片的市场规模仅次于逻辑芯片,行业景气度受供需关系影响较大,呈现出较强的周期性,被视为半导体产业周期的风向标。

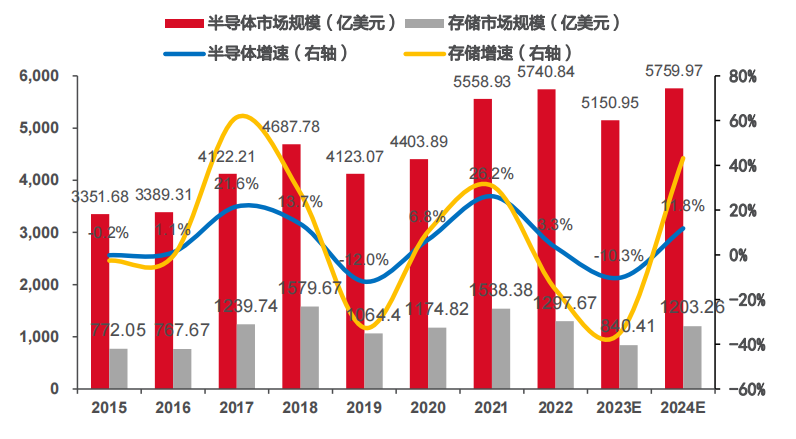

根据 WSTS 统计,2015-2022 年,全球存储芯片市场规模呈周期性波动,2018 年全球存储芯片市场规模为 1580 亿美元,2019 年受贸易摩擦和价格下降影响,全球存储芯片市场下降 32.6%至 1064 亿美元,2021年存储芯片市场达到短期峰值,随后两年市场景气持续下行,WSTS 预测 2023、2024 年存储芯片市场规模分别为 840.41、1203.26 亿美元。

根据历史数据表现来看,半导体和存储市场周期性趋同,但存储行业整体波动性较大,弹性较强。

2015-2024 年全球存储芯片行业市场规模及增速(亿美元,%)

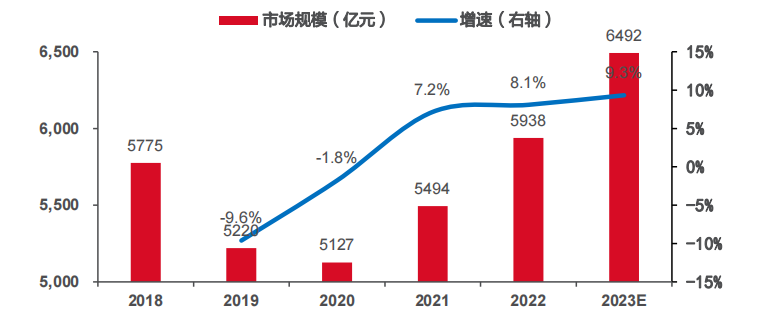

国内存储芯片市场近年来持续扩大。随着人工智能、物联网和云计算技术的推进,国内电子制造水平不断提升,对存储芯片的需求逐步攀升。

国内存储芯片制造商积极投入存储芯片研发和制造领域,努力实现技术自主创新,提升本土产业竞争力,降低进口依赖。根据中商产业研究院数据显示,2018-2022 年,中国存储芯片行业市场规模总体呈现上涨态势,2019 年受全球存储器行业的影响,市场规模有所下降,2022 年国内存储芯片行业市场规模约为 5938 亿元,预测 2023 年将达到 6492 亿元。随着国内消费电子市场高速发展,未来存储芯片的需求空间也会越来越广阔。

2018-2023 年我国存储芯片行业市场规模及增速(亿元,%)

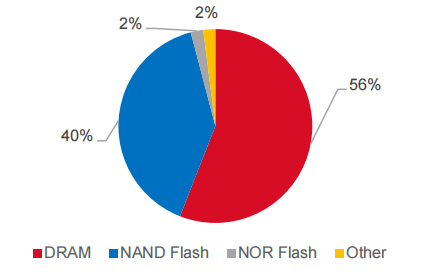

(3)从全球存储市场结构来看,DRAM 和 NAND Flash 占据绝对主导地位。根据Yole Group 调查机构的数据显示,2021 年存储芯片整体市场规模达到了 1665 亿美元。其中DRAM 占比为 56.3%,NAND 占比为 40%,剩下的 NOR、(NV)SRAM/FRAM、EEPROM、新型非易失存储等占比 3.7%。

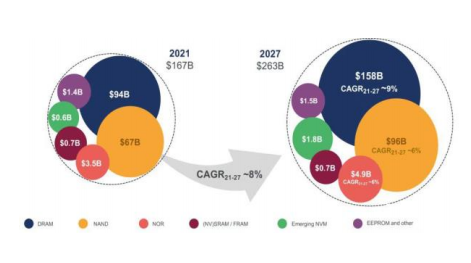

同时,Yole 预测在 2021-2027 年,存储市场平均每年将会有 8%的增长,到 2027 年市场规模将达到 2630 亿美元,其中 DRAM 和 NAND依然占据绝对地位,预计在 2027 年 DRAM 达到 60%,NAND 市场稍微有所下降到 36%,其他存储器占剩余 4%的市场份额。

2021 年全球存储市场结构(%)

2021-2027 年存储市场预测

(4)分季度来看,2022 年成为拐点,存储市场规模增长步入尾声。三年疫情期间,存储市场需求上升,市场规模增长较快,据 CFM 闪存市场预计,2021 年 Q3 DRAM 市场规模增长 9%至 264 亿美元,NAND Flash 市场规模增长 15%达到 186 亿美元,之后DRAM/NAND 市场规模开始下降。

到 2022 年 Q4 存储市场规模已经回到 2019 年 Q1、Q2的周期底部水平,在淡季效应下 2023 年一季度环比续跌,二季度或为 2023 年最低点,预计从 2023 年下半年起,存储市场规模将逐季增长,在需求改善的前提下有望回到之前的增长速度和市场规模。

消费类终端设备搭载存储容量持续增长

(1)存储下游应用空间广泛,主要以消费电子和服务器为主。存储器产业链下游涵盖智能手机、平板电脑、计算机、网络通信设备、汽车电子等行业以及个人移动存储等领域,不同应用场景对存储器的参数要求复杂多样,涉及容量、读写速度、功耗、尺寸、稳定性、兼容性等多项内容,由此也形成了不同的产品形态。

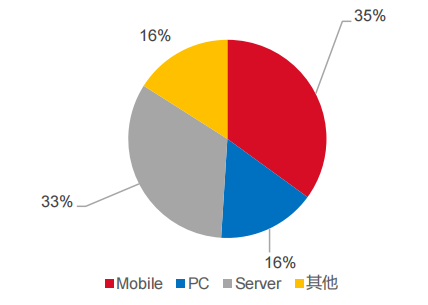

DRAM 中,LPDDR 主要与嵌入式存储配合应用于智能手机、平板等消费电子产品,近年来亦应用于功耗限制严格的个人电脑产品,DDR 主要应用于服务器、个人电脑等,DRAM 市场需求主要以手机、PC 和服务器为主,2021 年占比分别为 35%/16%/33%。

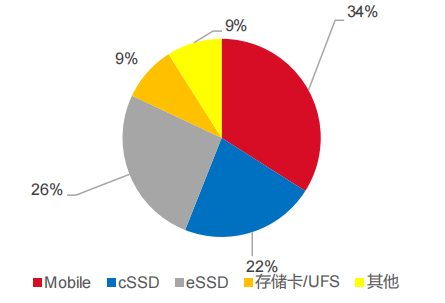

NAND Flash 包括嵌入式存储(用于电子移动终端低功耗场景)、固态硬盘(大容量存储场景)和移动存储(便携式存储场景)等,其中嵌入式存储市场主要受智能手机、平板等消费电子行业驱动,固态硬盘下游市场包括服务器、个人电脑,移动存储广泛应用于各类消费者领域,2021 年,应用于 mobile 端的嵌入式存储产品、应用于 PC 端的 cSSD 和应用于服务器端的 eSSD 产品分别占比 34%、22%和 26%。

2021 年 DRAM 应用分布情况(%)

2021 年 NAND Flash 应用分布情况(%)

(2)作为存储芯片下游重要的细分市场,智能手机景气度成为存储市场发展的核心驱动力之一。随着移动通信技术的发展和移动互联网的普及,手机 ROM 和 RAM 分别成为嵌入式 NAND Flash 和 DRAM 的核心市场。

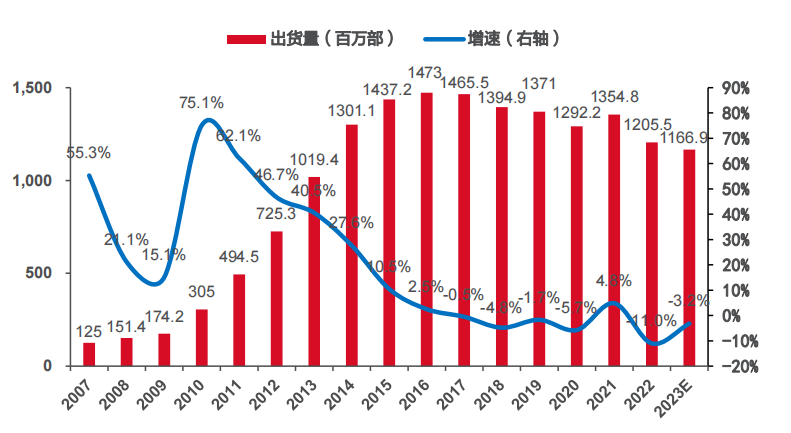

得益于 3G/4G 通信网络的建设,全球智能手机市场出货量从 2010 年的 3.05 亿台迅速递增至 2016 年的 14.73 亿台,2017 年开始智能手机市场趋向饱和,主要是 4G 智能手机增量市场触及天花板,智能手机整体出货量主要受存量市场手机单位存储容量增长驱动。

2019 年是 5G 商用化元年,随着 5G 逐渐普及,新一轮的换机周期开启,智能手机终端新需求进一步打开。

2010-2023 年全球智能手机出货量(百万部,%)

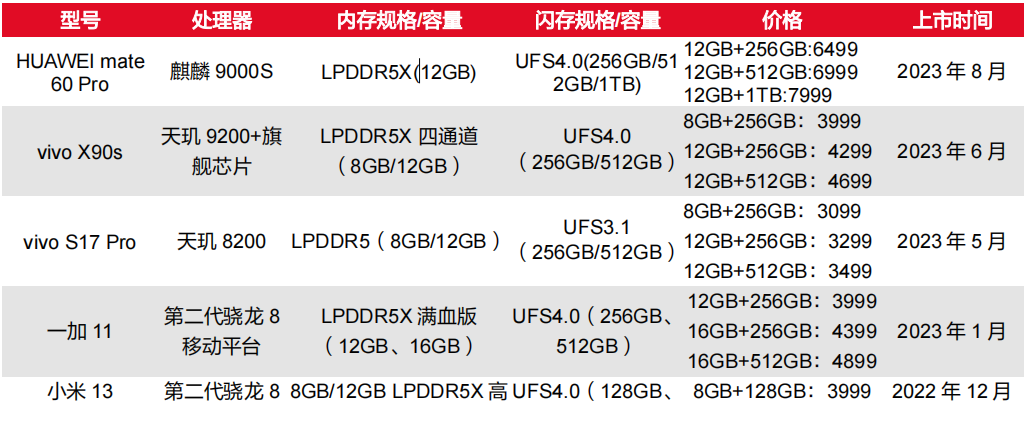

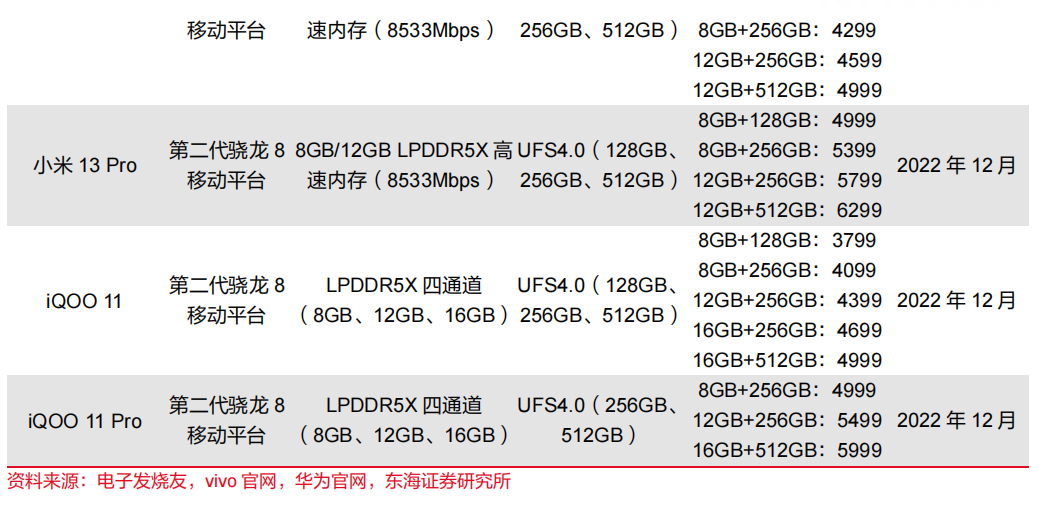

(3)存储芯片价格下跌,助推终端厂商容量配置升级。智能手机对于存储芯片需求不只取决于手机出货量,同时取决于单台手机的存储容量。

目前主流智能手机的存储容量为256GB 至 512GB,缓存容量为 8GB 至 12GB,随着 5G 手机渗透率的逐步提升,智能手机的性能进一步升级,单台智能手机的 RAM 模块(LPDDR)和 ROM 模块(嵌入式NAND Flash)均在经历持续、大幅地提升。

RAM 扩容是 CPU 提升处理速率的必要条件,功能更为强大的移动终端将允许手机搭载功能更为复杂、占据存储容量更大的软件程序,且消费者通过移动终端欣赏更高画质、音质内容物的消费习惯亦会进一步持续推动智能手机 ROM 扩容。

2023 年智能手机在生产数量上增长平缓,平均搭载容量增加为移动端NAND 需求增长的主要驱动力,集邦咨询预计随着 UFS 价格回调,2023 年 Q4 256GB 占比有望突破 30%。

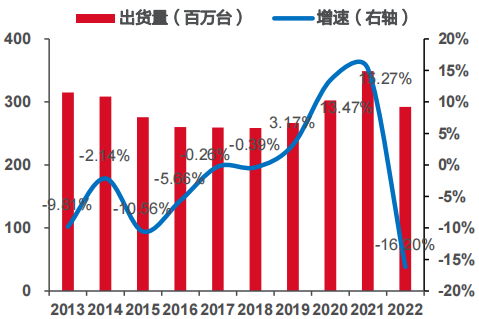

2023 年旗舰智能手机存储规格

(4)PC 市场需求有所回落,单台设备存储容量持续增加。三年疫情带来工作、生活方式的转变,而平板、笔记本电脑等也因远程办公、在线教育场景需求,出货量大幅增长,2020 年、2021 年出货量同比增长 13.47%和 15.27%,但疫情并非长期性事件,PC 需求量持续高速增长存在较大不确定性,海思半导体Hisilicon海思芯片 2022 年开始需求已经回落。

由于 SSD 的制造成本较高,PC 端数据存储过去主要使用机械硬盘(HDD),近年来,随着 NAND Flash 单位存储经济效益持续凸显,同时笔记本电脑,特别是轻薄笔记本电脑对存储物理空间限制严格,SSD 对 HDD 的替代效应显著。

同时,PC 与其他消费电子产品相同,正在经历性能和数据存储需求的持续增长,随着消费者处理数据的需求不断增加,单台设备的存储容量需求亦持续增加。

2017-2022 年全球 PC 出货量(百万台,%)

SSD 与 HDD 优劣势

AI&汽车电子驱动下游景气复苏

(1)数据规模持续增长,给存储行业带来较大的成长空间。传统存储面对的应用主要是数据库、文件和流媒体等传统应用,在新兴技术驱动下,存储主要面对的是云计算、大数据和人工智能等大规模数据应用场景。

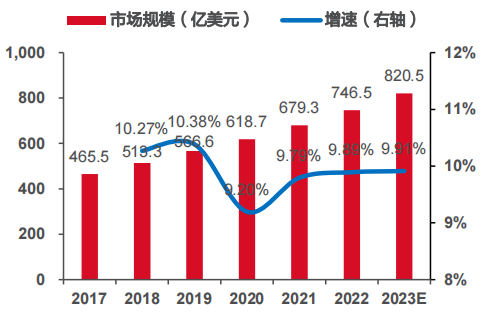

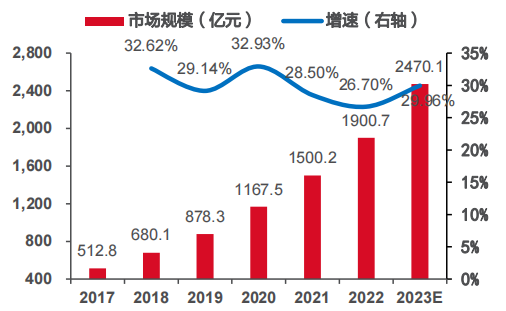

据 IDC 预测,2025 年,全球数据量将达到175ZB,5 年年均复合增长率 31.8%,而数据中心存储量占比将超过 70%。从全球市场来看,2017-2022 年全球数据中心市场保持平稳增长趋势,市场规模从 465.5 亿美元增长至679.3 亿美元,五年内的年均复合增长率为 9.91%,预计 2023 年全球数据中心市场规模将进一步增至 820.5 亿美元。

随着我国各行业数字化转型的深入推进,我国数据中心市场规模也将保持持续增长态势,预计 2023 年市场规模将达到 2470.1 亿元。

一方面互联网巨头纷纷自建数据中心,同时传统企业上云进程加快,两者共同带动服务器数据存储市场规模快速增长。在数据中心作为新型基础设施加快建设的背景下,服务器数据存储的市场规模将继续快速增长,存储板块的需求也将大幅增加。

全球数据中心市场规模及增速(亿美元,%)

中国数据中心市场规模及增速(亿元,%)

(2)“东数西算”工程全面实施,服务器存储市场有望进一步打开。2021 年 5 月,国家发展改革委、中央网信办、工业和信息化部、国家能源局联合印发《全国一体化大数据中心协同创新体系算力枢纽实施方案》,2022 年 2 月,京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州、甘肃、宁夏 8 地启动了建设国家算力枢纽节点,并规划了 10 个国家数据中心集群,依托 8 大算力枢纽和 10 大集群,更好引导数据中心集约化、规模化、绿色化发展,促进东西部数据流通、价值传递,带动数据中心相关产业由东向西有效转移。

国家东数西算战略不断取得进展,预计到 2025 年,韶关数据中心集群将建成 50 万架标准机架、500 万台服务器规模,投资超 500 亿元。东数西算战略聚焦于算力和数据存储,工程的实施有望进一步拉动服务器数据存储的总体市场规模,国产企业级 SSD 厂商有望打开增量空间。

(3)生成式 AI 市场迅速扩张,提高了对 AI 服务器内存的需求。随着人工智能产业加速发展,全球主要国家和地区纷纷加快 AI 基础设施布局, AI 服务器通常由 CPU 搭载GPU、FPGA、ASIC 等加速芯片组成,以满足高吞吐量互联的需求,是人工智能基础设施的核心。

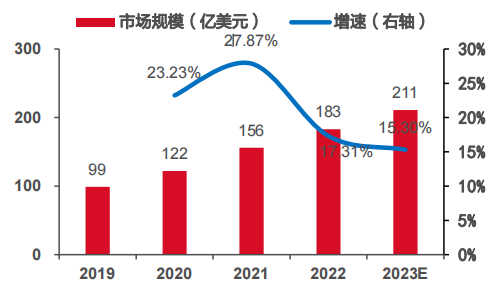

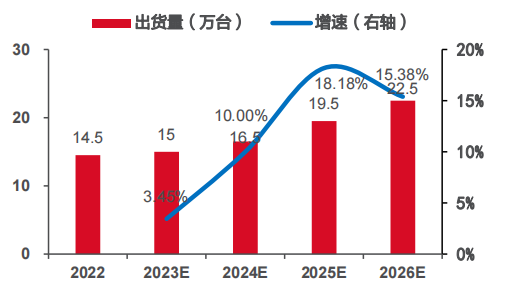

2022 年全球 AI 服务器市场规模约为 183 亿美元,预计 2023 年全球 AI 服务器市场规模增长 15.30%,将达 211 亿美元。2022 年全球 AI 服务器出货量约占整体服务器比重近 1%,约为 14.5 万台,预计 2023 年出货量将达 15 万台,到 2026 年将增长至 22.5 万台。

AI 大模型等人工智能技术发展,引发了对服务器算力需求的进一步增长,智能算力需求爆发式增长意味着需要搭载更大的存储容量以提升处理速度,同时带动存储芯片需求成长。

全球 AI 服务器市场规模及增速(亿美元,%)

全球 AI 服务器出货量及增速(万台,%)

(4)汽车存储市场发展迅速,主要以智能座舱和 ADAS&AD 为主。根据 Yole 报告,2021 年,汽车存储器市场规模达到 43 亿美元,占全球存储器市场收入的 2.6%,占汽车半导体的 10%。汽车存储器 2021 到 2027 年的年均复合增长率为 20%,超过同期存储器市场和汽车半导体市场的增速。

汽车存储市场由 NAND 和 DRAM 主导,合计份额为 80%,其中 DRAM 为 41%,NAND 为 39%,NOR Flash 在汽车领域表现的占有率较高,市场份额为 15%。具有信息娱乐单元、仪表盘和连接性的驾驶舱是目前主要的汽车存储用户,2021 年占比达到 71%,ADAS&AD 紧跟其后,成为第二大车载内存用户,2021 年占收入的 24%,动力总成、底盘和安全以及车身和舒适性等其他领域合计占需求的 5%。

预计到2027 年,智能座舱仍将是存储领域主要消费者,但 ADAS&AD 的收入份额将增至 36%,技术方面,DRAM 和 NAND 将占汽车内存收入的 90%左右。

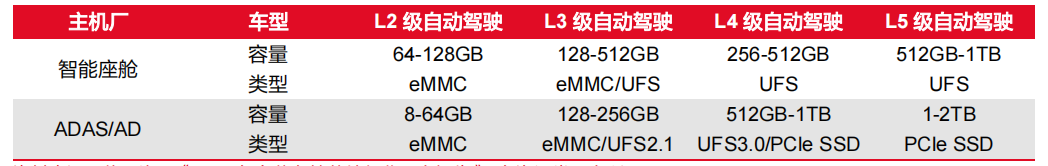

(5)自动驾驶等级越高,对车载存储容量、密度和带宽的需求也大幅提升。车载市场目前主要的存储应用包括 DRAM(DDR、LPDDR)和 NAND(eMMC 和 UFS 等),其中低功耗的 LPDDR 和 NAND 将是主要增长点。

高等级自动驾驶汽车对于车载存储容量、密度和带宽的需求更高,将需要采用更高带宽的存储器如 LPDDR5、GDDR6 等,以简化系统设计。

以 NAND Flash 为例,主要用于 ADAS 系统、IVI 系统、汽车中控等,作用在于存储连续数据,随着自动驾驶等级提升,ADAS 系统对 NAND 容量需求增长显著,L1/L2 级ADAS 一般只需主流 8-64GB 的 eMMC,L3 级则提升至 128/256GB,L5 级最高可能超过2TB,可能进一步采用 PCIe SSD。

智能座舱和 ADAS/AD 系统 NAND 需求

预计2023年下半年市场加速筑底,有望迎来上行周期,且随着人工智能、物联网、大数据等领域的发展,行业需求将得到持续扩张。